抢着投钱难过春运抢票,这是余额宝限额后出现的一大奇观。

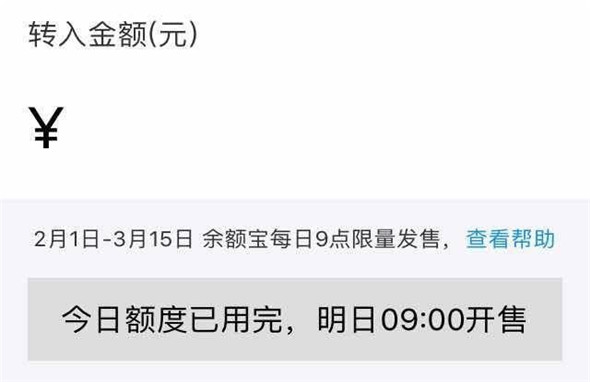

2018年1月31日,天弘基金发布公告称,“为防止余额宝货币市场基金规模过快增长并保持长期稳健运行”,自2月1日至3月15日,将“设置余额宝每日申购总量,当天售完为止”,这意味着用户转入资金的受限:一旦单日总申购额度达到限额,当日内余额宝便不再受理申购,用户只能选择在次日9时继续尝试转入。

创立于2013年6月的余额宝,是蚂蚁金服旗下的一项余额增值服务和活期资金管理服务。相较于银行储蓄,其收益较高,流动性也更强,与其他理财产品相比风险较低。依托支付宝平台的广泛用户基础,加之1元起投,1000元起发放收益的低门槛,余额宝在几年之内迅速晋升为“全民理财利器”。据其官方数据显示,目前余额宝的用户规模超过3亿,一季度资产净值增长逾3000亿元,增长幅度超40%,成为中国规模最大的货币基金。

“随时存取”变成了“九时抢存”,每天早晨定闹钟抢投余额宝便成了社交网络的一件奇事。

2018年1月,央行发布《2018年1月金融统计数据报告》,在文末注称将“完善货币供应量中货币市场基金部分的统计方法,用非存款机构部门持有的货币市场基金取代货币市场基金存款。”直指一系“宝宝类”货币基金,而其中的领头羊余额宝便率先做出调整。

早在2017年5月起,天弘基金就主动展开了一系列针对余额宝的调整,个人交易限额由100万调整至25万,现今又降到10万(已有存量不受影响)。

长期以来,余额宝的定位为“小额理财、零散资金管理”,据悉其人均投资金额也只有几千元,远低于10万元的交易限额,所以连续的个人最高持有额度下调对大部分用户来说并无实际影响。然而此次针对用户总体单日限额的推行,着实影响到了长期依赖余额宝理财的用户们。

对于多数缺乏“理财知识手头又有些余钱”的用户来说,炒股和p2p的风险难以承担,所以在银行存款外,为其打开理财大门的,正是余额宝。所以即便用户嫌麻烦,也会参与到抢投浪潮中。

利息从一个茶叶蛋涨到一杯奶茶

证券投资第一节课,挺着肚子的新老师一进教室便“严正声明”道:“我是一个风险规避者,对黄金股票没有研究,不要问我,我所有的钱都在了余额宝里,每年都有同学来问,我先说明一下”,学生叶诗(化名)在后排小声接了一句:“我就不一样了,我连存都存不进去”,此言一出,引得一阵哄堂大笑……

在这个容纳了近100多人的课堂里,近半数的同学都在使用余额宝。2月1日起限额后,正如每学期伊始的抢课大战,每天早上九点的余额宝抢投战,随时都会展开。

有人在网上抱怨,自己提前订好了闹钟打算第二天九点起来抢余额宝,但“迷迷糊糊醒来后却忘了自己为什么定闹铃。”显然,对于余额宝的新玩法,大家显得还有些不适应。但对于这些没有收入来源也缺乏理财知识的大学生来说,纵使麻烦,余额宝是其入门理财的首选。

在广州读大学的叶诗每个月生活费在1500左右,一般都会存进余额宝里,叶诗把自己的行为解释为“跟风”:“开始投余额宝是听说利息比银行高,就跟风投,买了一点基金也是余额宝里面的。”

在其庞大的用户群中,和叶诗一样的年轻人,不在少数。2014年,余额宝上线一年之际,天弘基金官方统计数据显示其活跃用户年龄分布多在18-35岁左右,占比超八成。这些年轻人多是通过淘宝网购接触到支付宝,而后转向余额宝,对阿里和马云有着天然的信任。

来自厦门的姜琪(化名)毕业两年,现从事互联网行业,除去各种开销后,每个月有5000元左右的余留存款,全部投入余额宝。对于理财,姜琦直言自己“至今未搞清楚过”,“家里大哥是做金融的,会指导我买什么产品,但因为自己懒得做功课,所以一直未行动”。作为淘宝的资深用户,对于使用支付宝“早就形成了习惯”,熟悉且放心。

限额后她的第一反应是“麻烦”,每天想起来转入时,页面总显示“今日额度已用完”。起初,姜琦选择重新启用银行卡。“但是几乎感受不到利息的存在”,在她看来,余额宝的一个好处就是,每天肉眼可见自己的利息涨了多少,从一个茶叶蛋到一杯奶茶,“多少都让人感觉幸福”。

而后她也加入了抢投大战,定了8点50的闹钟,9点一到就刷新页面去抢,最后成功转入1万多。

“有钱担心无处投”

“半小时抢光,难过抢火车票,堪比汽车摇号”;“真正的朋友是每天九点准时提醒你把钱转进余额宝的人。”在社交网络中,定闹钟抢余额宝的段子不计其数:虽然吐槽不断,但用户多选择“主动适应”,除了最简单的定闹钟拼抢外,转投余利宝亦是一种常见手段。

“有钱担心无处投”,这看起来或许有点儿“荒诞”,近年来大众的投资愿景随其收入一并增加,然而多数人缺乏专业的理财知识和经验,对高收益活期理财、更加稳健的普惠产品有着极高的需求。

两会期间,全国政协委员张广东提议“国家在监管治理各类伪投资产品的时候,更要坚定地鼓励那些老百姓喜爱,经受过时间检验的好的普惠产品。在政策上,也应该多鼓励大型机构、平台多出余额宝这样的好产品。”

2013年余额宝问世为大众打开了互联网理财的大门,随着腾讯等互联网巨头相继入局,与基金公司开展合作,“宝宝类”货币基金纷纷涌现,传统金融机构也开始顺应潮流在网上推行各种理财产品:民生如意宝、招行朝朝盈,但大众的首选仍是余额宝。

近年来余额宝等互联网理财产品的大势发展分流了银行的理财业务,此次限额增加了用户操作的难度,不少用户也萌生了转投其他理财产品的想法,专家多预测“银行或为最大赢家”。

然而经AI财经社向各行投资经理求证后,发现各家对形势并不看好。

据中行理财经理张雯(化名)介绍,“站在银行的角度来说,能放活期定期的钱就不会希望客户放在货币基金里,存款对银行来说最为关键”。“如果是没做过余额宝这种货币基金的用户,来咨询时,会首推另外的银行计息产品,可以达到类似的收益,但本质上是理财产品,不是货币基金;但用户要是已经习惯了余额宝的便捷性,就只能推荐同类货币基金”。与此同时,张雯直言:银行的货币基金也有其短板,有时月底银行存款紧张时也难以做快速赎回。

对未来的走势,张雯认为“用户多会选择自己适应余额宝,或者转投其他互联网金融,而不是银行,因为货币基金的普及最初也就是余额宝掀起来的热潮。”“具体的还要看3.15以后的情况。”